Empresas brasileiras se tornam ETFs em Wall Street: gestora dos EUA lança o NUG, ETF que espelhará em dobro a performance da ação do Nubank. Leia a reportagem do Neofeed para descobrir quais outras empresas daqui ganharão seus próprios ETFs alavancados lá fora.

R$ 75 bilhões e 865 mil investidores: os dados mais recentes sobre o investimento em ETFs na B3. Confira a reportagem do E-Investidor.

Harvard mexe na carteira: a instituição triplicou sua posição no ETF de Bitcoin da BlackRock. O portal BlockTrends dá os detalhes do movimento.

Liquidez. Do investidor que está começando até o profissional que está aprendendo a usar ETFs em suas estratégias, esse é um tópico que ainda causa uma série de dúvidas.

Afinal, como avaliar a liquidez de um ETF? A resposta é tema da coluna de estreia da XP Asset Management para a tudoETF.

Agora, você passará a contar com a inteligência de Danilo Gabriel e Leonardo Vasques regularmente, com textos exclusivos por aqui.

Danilo é sócio da XP Inc. e líder da área de indexados e fundos internacionais. Foi responsável pela criação da família Trend de ETFs e fundos indexados na casa. Leonardo Vasques é Senior Portfolio Manager na XP Asset Management e, em 25 anos no mercado, já atuou na criação de mais de 20 ETFs, incluindo o primeiro do Brasil.

A BlackRock lançou o People & Money, um estudo sobre o investidor americano e sua relação com os fundos negociados na bolsa. Entre os dados encontrados, está o de que os ETFs representam a classe que mais viu entradas de capital nos últimos cinco anos.

Além disso, entre os recheios possíveis que um ETF pode ter, o levantamento mostrou que, para os próximos 12 meses, o interesse do investidor está em ETFs de ações e de cripto.

Depois de ouvir mais de 5 mil pessoas, o relatório listou as 10 razões que motivam o investidor estadunidense a investir em ETFs.

10°: Preferência por um investimento “automatizado” (não precisar movimentar tanto a carteira);

09°: Acesso a teses específicas (inteligência artificial, mercado asiático, etc);

08°: Recomendação de uma instituição ou profissional do mercado;

07°: Baixos custos ao negociar;

06°: Possibilidade de investir pequenos valores de forma regular;

05°: Conveniência;

04°: Baixas taxas de gestão;

03°: Maior potencial de retorno em comparação a outros investimentos;

02°: Facilidade em comprar e vender;

01°: Diversificar entre diferentes mercados e empresas.

Você pode conferir o material completo clicando aqui [conteúdo em inglês].

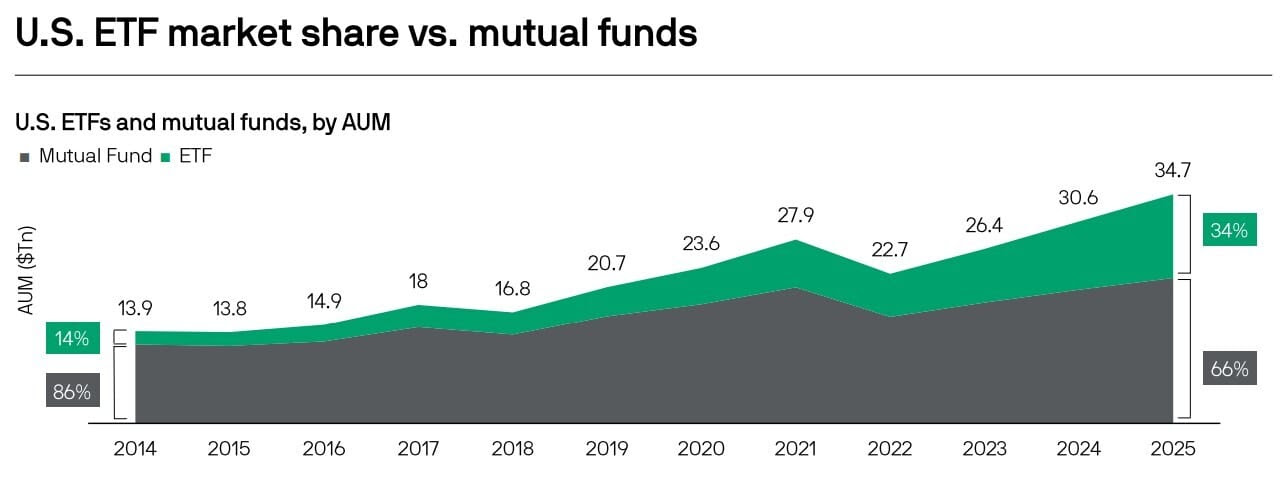

Fechando os números de outubro, a gestora de recursos do J.P. Morgan lançou mais uma edição do Guide to ETFs, análise recorrente sobre o mercado global de ETFs. Dessa vez, nos chamou atenção o gráfico abaixo.

Por mais que os ETFs sejam mais maduros no hemisfério norte, a fatia de mercado vem ganhando tração recentemente, apertando a concorrência com a indústria de fundos mútuos (equivalente à nossa indústria de fundos de investimentos). Em patrimônio alocado, ETFs hoje representam 34% de market share nos EUA em comparação aos mutual funds. Em 2014, era apenas 14%.

É uma inspiração para o Brasil. Como você viu na reportagem que linkamos no começo da edição, a indústria brasileira de ETFs está perto de bater R$ 75 bilhões de patrimônio, mas o caminho é longo: em agosto, a Anbima estimou que há R$ 1,83 tri investido em fundos tradicionais no Brasil.

O ticker de negociação do ETF já deve ter dado uma pista para você: as possibilidades de investir em ouro pela B3 estão crescendo.

O novo ETF da Itaú Asset Management acompanha o Índice Futuro de Ouro B3, benchmark dedicado a refletir a rentabilidade de uma exposição comprada em contratos futuros do metal, entregando também o diferencial de juros entre Brasil e EUA (a preocupação com a proteção cambial tem sido uma característica dos novos ETFs da casa).

Em material de divulgação, a gestora ressalta o comportamento defensivo que o ouro pode ter em um portfólio, podendo ser visto como proteção para uma carteira em períodos de crise. A commodity avançou consideravelmente tanto durante o auge da pandemia quanto na crise de 2008.

O ETF GLDI11 possui taxa global de 0,40% ao ano e conta com o BTG como formador de mercado.