O “Investidor Sardinha” lança mais um ETF: confira os detalhes do fundo AREA11 clicando aqui.

"Até os bilionários teriam ganhado mais nos últimos 12 meses colocando dinheiro em ETFs de S&P 500”: é o que o conteúdo da Investnews, em parceria com o WSJ, aponta.

“Os ETFs estão mudando o mercado cripto”: é a crença de Murilo Cortina, da QR Asset. Confira a entrevista.

É comum que a liquidez de um ETF seja tema de confusão, em especial quando o investidor está começando a trilhar sua jornada com os fundos de índice.

Em sua coluna mais recente, o gestor da Itaú Asset Management, Renato Eid Tucci, explica a diferença entre a liquidez que estamos acostumados a acompanhar em ações ou FIIs, por exemplo, e a liquidez dos ETFs.

Há mais para se conferir do que apenas o volume médio de negociações diárias.

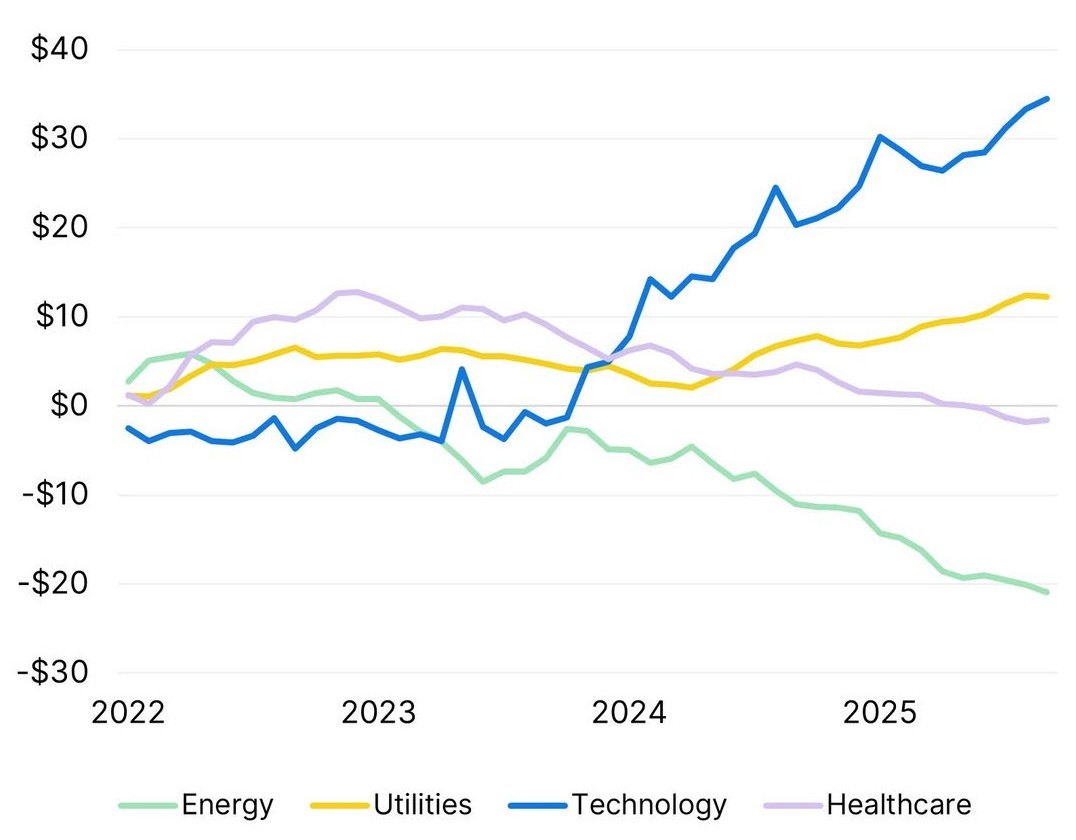

A partir de levantamentos recentes da Trackinsight, vamos olhar para três gráficos que demonstram o comportamento do mercado global de ETFs.

Com dados até 16 de setembro, o gráfico acima mostra, em bilhões de dólares, o fluxo de capital acumulado em quatro diferentes classes de ETFs setoriais.

A janela de tempo não é muito grande, mas mostra o apetite do investidor global nos últimos anos em relação a fundos de tecnologia, utilities, saúde e energia.

Com base nos dados da VettaFi, os maiores fundos de índice de cada setor em Wall Street são:

Todos os retornos têm o fim da semana passada como data de corte.

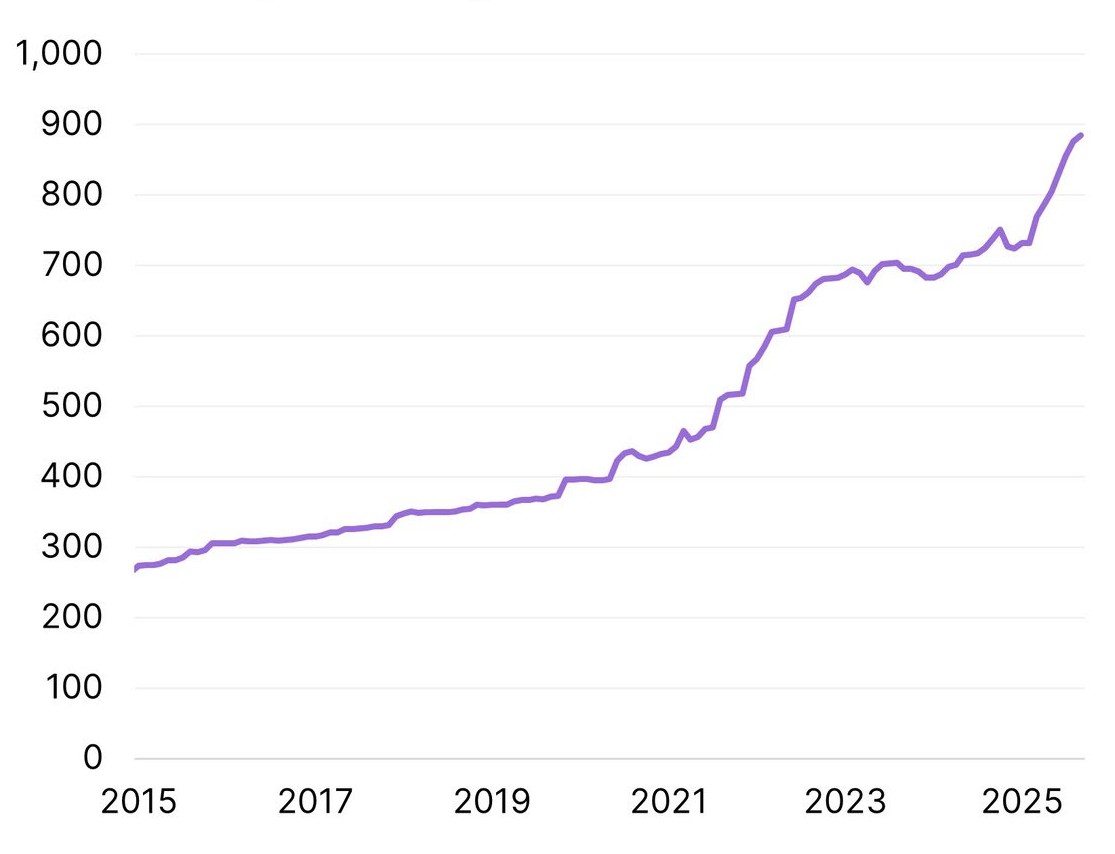

Janeiro de 2024 foi um marco tanto para o mercado cripto quanto para a indústria de ETFs, com o lançamento do IBIT, da BlackRock, que acompanha o preço do Bitcoin. O produto deu uma chancela de peso à moeda digital e ainda trouxe um novo recorde à BlackRock, se tornando o ETF com crescimento mais rápido em AUM.

O gráfico acima mostra como a custódia de Bitcoin cresceu desde então: ETFs e ETPs, hoje, possuem 7% das unidades de Bitcoin em circulação.

ETPs são exchange-traded products, ou seja, produtos negociados na bolsa de valores. O termo é comum na Europa e serve como um “guarda-chuva” tanto para fundos (ETFs) como para outras estruturas de produtos financeiros que compartilham o mesmo tipo de acesso, como as ETNs (exchange-traded notes).

O assunto parece distante, mas se encaixa em bom momento com nosso tema: a gestora suíça 21Shares, que se destaca em produtos listados do universo cripto, lançou na última quinta-feira seis BDRs de seus produtos na B3, contando com BTG e Virtu como formadores de mercado. Segundo o Infomoney, a 21Shares representa cerca de 30% do mercado europeu em criptoativos.

“Operar alavancado”.

Se você tem alguma familiaridade com day trade, sabe o que significa essa expressão. A alavancagem é uma forma de ampliar as chances de retorno financeiro em uma operação na bolsa ao utilizar um capital que você não tem, mas toma emprestado, assumindo o risco não só de perder o dinheiro que você investiu, mas também de arcar com a dívida que assumiu.

Aqui, na tudoETF, somos fãs de uma carteira indexada e diversificada, mantendo a visão de longo prazo ao investir e deixando a adrenalina para outros momentos da vida.

Mas a verdade é que não podemos ignorar o crescimento de ETFs com estratégia de alavancagem, como o gráfico mostra acima, ilustrando o número de lançamentos de fundos do tipo globalmente.

Para entender como um ETF com essa estratégia funcionaria, imagine o seguinte: um ETF de gestão passiva acompanhará o desempenho do seu índice. Se o índice subir 2%, o investidor terá um ganho de 2%, ou seja, uma relação 1:1.

Com uma metodologia de empréstimo via contratos futuros e outros derivativos para aumentar o capital a ser investido, o ETF alavancado buscará ampliar o retorno ao investidor. Se o ativo subjacente subir 1%, o ETF poderá entregar o dobro ou o triplo. A perda também ocorre na mesma medida.

Entre os ETFs mais famosos da classe estão o TQQQ, da ProShares, que expõe o investidor a uma alavancagem diária de 3x em relação ao Nasdaq-100.

No Brasil, acreditamos que tão cedo não veremos ETFs com estratégias do tipo na B3. Na semana passada, cobrimos o balde de água fria que a CVM deu em relação à liberação de ETFs com gestão ativa, que pode ocorrer apenas em 2027.

Embora um ETF alavancado possa operar a partir de um índice próprio (ou seja, ele não exige gestão ativa), o órgão regulador hoje também não permite que gestoras lancem ETFs alavancados. Se a mudança vier, não está na lista de prioridades da CVM.