Em um ambiente marcado por ciclos de política monetária, tensões geopolíticas e incertezas sobre o crescimento da economia global, a necessidade de os investidores diversificarem seus investimentos se torna ainda mais essencial.

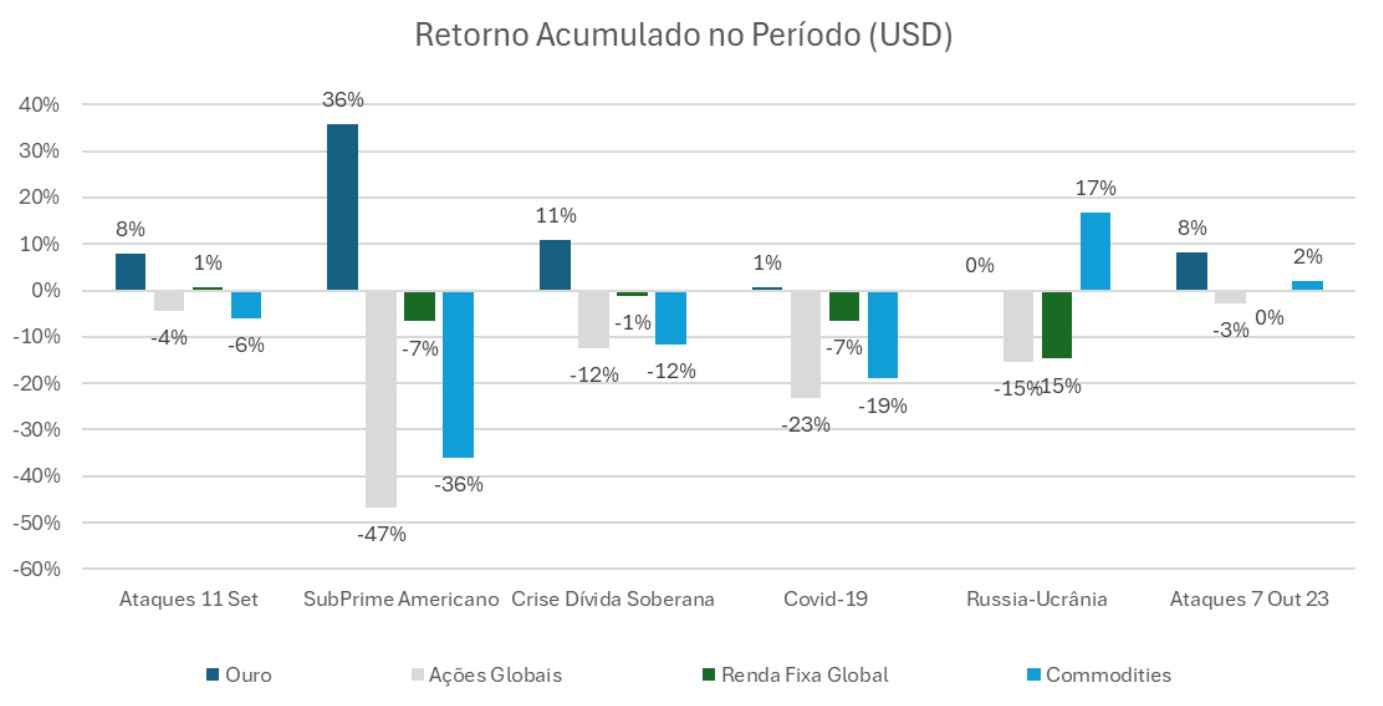

O ouro, nesse contexto, ganha um papel relevante por sua dinâmica singular, pois tende a reagir de forma diferente dos demais ativos, funcionando como estabilizador de retorno em fases de mudança de expectativa sobre inflação e juros. Ele também atua como reserva de valor em momentos de estresse econômico, conforme podemos verificar gráfico abaixo.

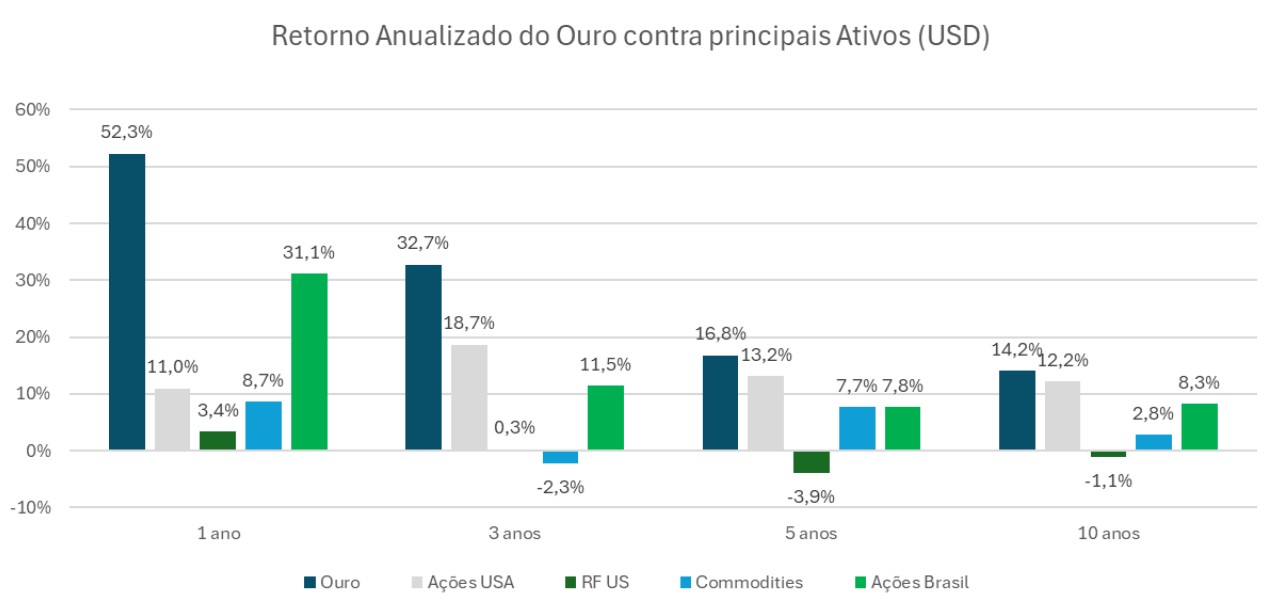

Outra característica do ouro é sua dinâmica de oferta e demanda. Novos projetos demoram a impactar a disponibilidade do metal precioso, enquanto há aumento de demanda por diferentes perfis de investidores. Essa dinâmica mexe positivamente com o preço do ouro. Em novembro deste ano, a commodity atingiu valor recorde. A despeito da valorização recente, o desempenho do ouro é consistentemente destacado entre as principais classes de ativos.

Outro motivo que torna o ouro singular na construção diversificada de um portfólio é o de que ele responde a estímulos diferentes daqueles que impactam a renda fixa, a renda variável, os ativos de crédito, entre outros.

A correlação mede quanto um ativo se movimenta em relação ao movimento de outro ao longo do tempo. É um indicador que oscila entre -1 (quando dois ativos têm variação perfeitamente opostas) e +1 (quando dois ativos têm perfeitamente a mesma variação), sendo que correlações próximas a zero indicam maior potencial de diversificação.

A tabela abaixo evidencia que o ouro tem pouca correlação com as principais classes de investimentos, (correlação entre -0,3 e +0,3 é considerada baixa). No caso das commodities, a participação do ouro é de aproximadamente 20%, o que naturalmente eleva a correlação de forma relevante.

A adição de ativos que tenham baixa correlação entre si tem impacto positivo na diversificação de portfólios, pois reduz riscos e suaviza oscilações de retorno em cenários adversos de mercado.

Na Itaú Asset Management, lançamos recentemente o ETF GLDI11, que possibilita exposição ao ouro com hedge cambial e com exposição ao diferencial de juros entre Brasil e Estados Unidos.

O hedge cambial é o mecanismo que neutraliza oscilações do dólar no retorno do investimento para os cotistas do fundo.

Já o diferencial de juros entre Brasil e Estados Unidos ocorre pela exposição ao ouro via contratos futuros de ouro negociados na B3, que têm custo equivalente à taxa de juros americana. Na prática, o fundo recebe juros brasileiros e paga juros americanos, sendo a taxa de juros brasileira consistentemente superior à americana. Esse ganho é relevante no resultado do investimento.

Adicionalmente, quase todo patrimônio líquido do fundo fica alocado em títulos públicos federais brasileiros, que garantem retorno de renda fixa ao GLDI11.

O lançamento do GLDI11 é mais um passo na evolução dos veículos de investimento da Itaú Asset e traz ao investidor uma forma simples, de baixo custo e liquidez diária, transparente e eficiente de acessar o ouro.

A alocação de ouro é uma alternativa que se integra naturalmente a diferentes perfis de carteira, fortalece a diversificação dos ativos e oferece ao investidor a possibilidade de navegar por ciclos econômicos com mais estabilidade. Convido você a saber mais sobre todos os nossos ETFs acessando o nosso site.